各学校法人の決算がそろそろ出揃うかなという頃合いなので、資産運用結果について比較して見てみます。今年は新型コロナウイルスの影響で、決算の情報公開が例年より遅いです(文科省も事前にそれを許す通知を出しました)

大学の収入の多角化などが昨今話題に挙がりますが、大学の資産運用ってどうなってるんだろう、と思っている人向けの記事です。

他大学の運用はどうなっているのか気になる大学関係者の方、就職活動や転職活動してる方などに役立つかなと思います。

(東京都内で)

- 運用資産が多い学校法人はどこか

- アセットアロケーション(資産配分)はどのようになっているか

- 運用利回り(運用成績)がいいのはどこか

本記事でチェックした学校法人

- 早稲田大学

- 慶應義塾

- 上智学院

- 東京理科大学

- 国際基督教大学

- 明治大学

- 青山学院

- 立教学院

- 中央大学

- 法政大学

- 日本大学

- 東洋大学

- 駒澤大学

- 専修大学

です。従来の予備校的なカテゴライズからとりました。

また、設置大学ではなく、「学校法人」の決算になります。(だから、学校法人名で記載してます)

そして、あくまでも決算書からの情報しか分からないので、期待値は低めでお願いします(苦笑) 私の主観・予測・勘には、「真偽のほどはわかりません」などとつけていますが、これは実態がわからないので、不用意に誤った情報を流布しないためですのでご了承ください。

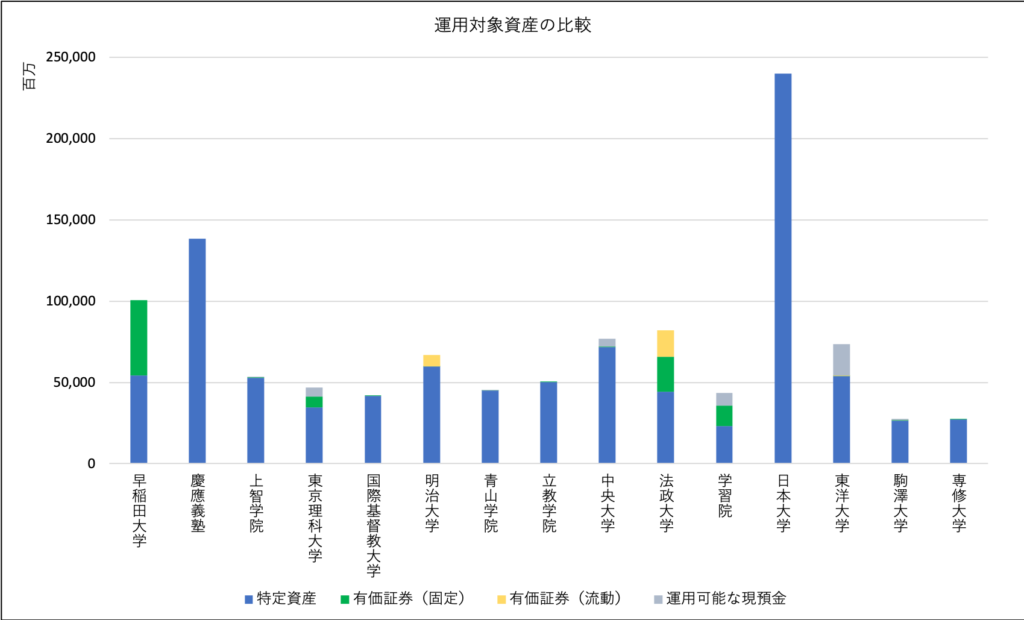

運用対象資産

まずは運用対象資産の比較です。こちらは貸借対照表から数字を持ってきています。

計算方法

ここでの運用対象資産は、

特定資産+固定資産の有価証券+流動資産の有価証券+運用可能な現預金

です。

運用可能な現預金とは、現金預金ー流動負債ー第4号基本金とします。この計算結果がマイナスになる場合は0とします。

この辺りの計算方法は、私立学校振興・共済事業団(以下、「私学事業団」)が出している、学校法人基礎調査からのレポートに合わせています。

結果

結果は以下のとおりです。

運用対象資産がダントツなのは、2,500億円弱の日本大学です。次いで、慶應義塾1,400億円程、早稲田大学1,000億円程となります。

当然ですが、どの大学も特定資産を運用しています。特定資産とは、その名の通り、特定の使途に使うための資産で、第2号基本金引当特定資産、第3号基本金引当特定資産、退職給与引当特定資産などが代表的です。

いずれも、すぐに使うお金というよりは、中長期で計画的に使うお金です。

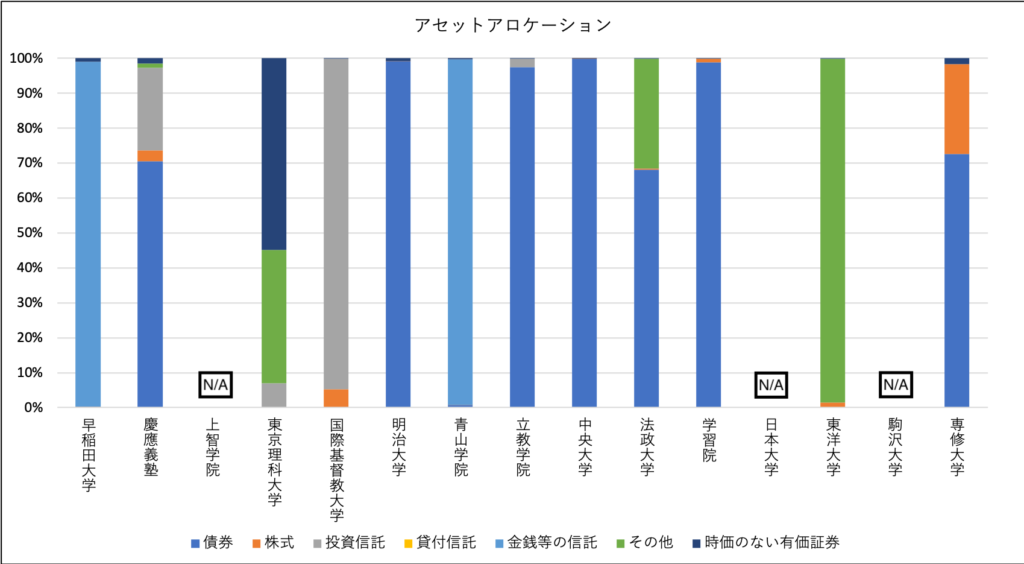

アセットアロケーション

アセットアロケーションとは資産配分のことで、何割を株式に投資して、何割を債券に投資して、という割合のことです。

こちらは貸借対照表の注記で、8(1)②明細票という部分に載っています。

状況は以下の通りです。貸借対照表の注記部分を公開していない大学は「N/A」としています。

こちらは、学校法人により様々です。全体的にざっくり見ると債券に多く投資している学校法人が多いです。

早稲田大学や青山学院の金銭等の信託は、特定金銭信託とかなんでしょうかね。(ただの勘です。真偽不明です)

対して、国際基督教大学は投資信託が9割以上ですね。投資信託だけだと、株式メインの投資信託か債券メインの投資信託かわかりません。

一番わからないのは東洋大学のその他が9割以上ですかね。オルタナティブなんでしょうか。(これもただの勘)

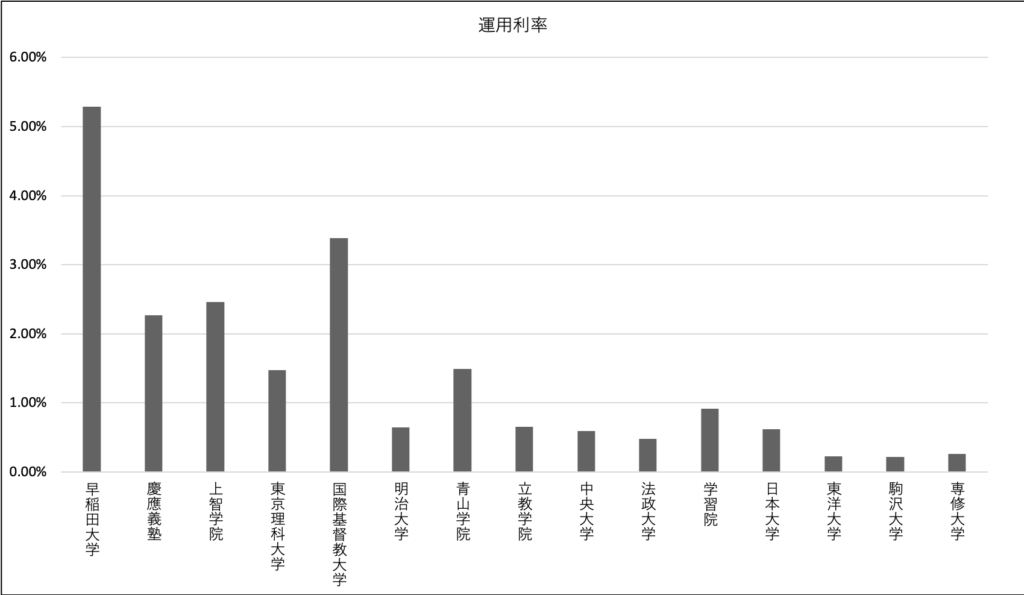

運用利回り(運用成績)

計算方法

計算方法は、貸借対照表と事業活動収支計算書から数字を持ってきています。

ここでは、私学事業団の計算方法よりも簡略化しています。

参考:私学事業団 令和元年度 学校法人の資産運用状況の集計結果(平成 30 年度決算)

含み損益の増減を、運用成績に含めるのはなんか好きになれないです。理屈では確かに、一理あると感じますが。

私が使ったのは以下の計算方法です。

(受取利息・配当金+有価証券売却差額ー有価証券処分差額ー強制評価損)/運用対象資産(当期末)×100

結果

結果は以下のようになりました。

早稲田大学が5.3%程でダントツ、次いで国際基督教大学の3.4%程、上智学院の2.5%程という結果になりました。

慶應義塾や東京理科大学、青山学院も奮闘していると思います。今の日本の長期金利、8/11時点で0.025%ですからね。

各学校法人の事業報告書から

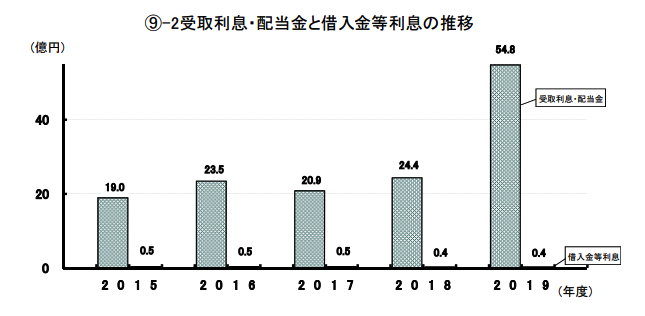

早稲田大学

早稲田大学の事業報告書を見てみたら、受取利息・配当金の推移があり、それによると、2019年度は一気に増えていました。

https://www.waseda.jp/top/assets/uploads/2020/06/03_graph19-1.pdf(2020年8月11日アクセス)

突発的な要因があったのでしょうかね。昨年メディアで紹介されていたリスクをとったプライベート・エクイティなどが功を奏したのでしょうか。(真偽はわかりません)

https://dot.asahi.com/aera/2019101800114.html?page=1

記事には「元本1億ドル(108億円)でエンダウメントをスタート」とあったので、さすがにそれのみでは、ここまでの成果は出せないのではないかと思います。

国際基督教大学

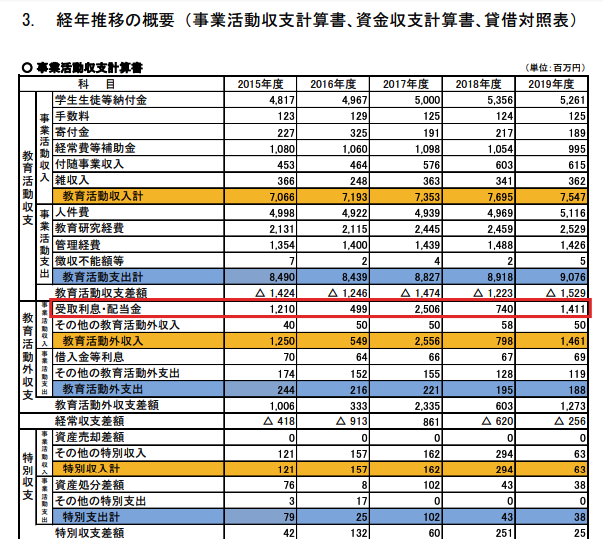

国際基督教大学の事業報告書もついでに見てみたら、経年比較の表があって、それによると、だいぶ年度によってぶれていました。

https://www.icu.ac.jp/about/docs/jigyo_houkoku2019.pdf(2020年8月11日アクセス)

赤枠は、本ブログ管理人が追記

こちらは隔年で、大分ブレ幅が大きいですね。

やはり、どちらもややぶれているということで、これからも経年で見てみないといけなそうですね。単年度での運用成績ばかり見るのではなく、10年20年といった中長期スパンで見て、着実に運用益が得られていればOKではないでしょうか。(もちろん年度によるブレも少ないほうがよいですが)

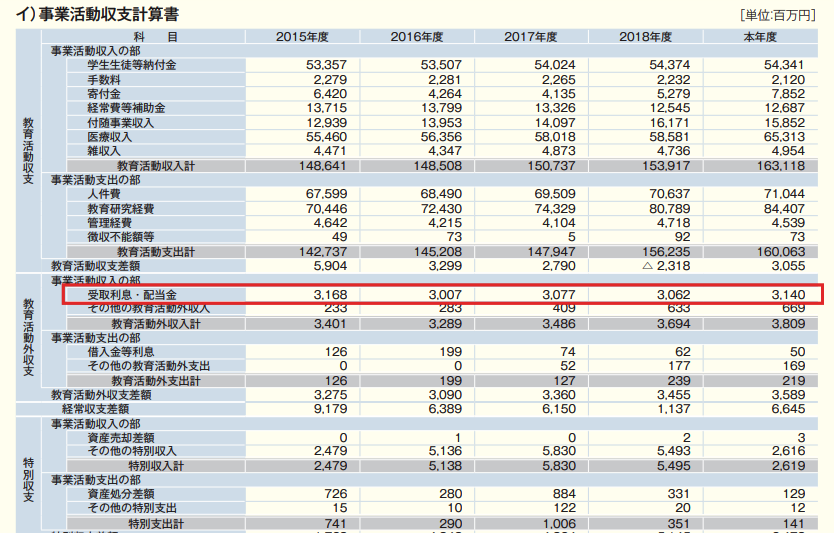

慶應義塾

上智学院もブレがあったので省略しますが、慶應義塾の事業報告書を見てみたら、ここ5年ではとても安定していました。過去5年間で30億円から32億円です。

https://www.keio.ac.jp/ja/about/assets/data/2019-report.pdf(2020年8月11日アクセス)

赤枠は本ブログ管理人が追記

アセットアロケーションでは債券が多かったので、債券のインカムゲインをメインとしているのではないかと思います(あくまで予測です)

最後に

以上、都内主要大学の資産運用状況でした。

おさらいすると、

- 運用資産が多い学校法人は、日本大学、慶應義塾、早稲田大学の順

- アセットアロケーションは。学校法人ごとにまちまち。大まかにまとめると債券の割合が多い学校法人が多い

- 運用利回りが高いのは、早稲田大学、国際基督教大学、上智学院の順

でした。

もっと詳しく見てみたい方はぜひ自分で(笑)、事業報告書も見つつ、分析してみてください。

参考書籍

私立大学の資産運用についてまとめた記事はコチラ↓