4月から社会人となり働き出す方もいるかと思いますが、これから給料をもらっていく上でどうお金をためていけばわからない方もいるかと思います。

私も試行錯誤しながら、本を読んだりしつつ、お金の管理・増やし方を学んできたので、それをご紹介します。ちなみにお金の管理・増やし方を学びFP2級を取得し、その後そこまで苦労せず結婚式の費用をためることができました。

これから社会人になる方、若手社会人でお金の管理についてよくわからない方、何をやればいいかわからない方にとって参考になれば幸いです。以下の方法を意識すれば、老後2,000万円問題にもそこまで心配しなくていいと思います。

(ただし、家族構成の変化や、健康問題、解雇・退職などの出来事があるとまた別ですが)

結構長い記事となっていますので、目次から気になるところに飛んでください。

前提

一人暮らしをするときの敷金・礼金や家具家電を買うお金、車の購入資金、結婚式の費用など、まとまったお金が必要になることはよくあります。また事故や病気で一定期間働けなくなる可能性もゼロではありません。そんなときのために、貯蓄が必要となります。

まずはお金を使うべきところと、倹約すべきところをよく考えましょう。何でもかんでも倹約すればいいってことではないです。だって、何もかも倹約していたら疲れてしまいますし、何のために働いているのかわからなくなってしまいます。

よくイメージされる、

30分先のあっちのスーパーではキャベツが10円安いから、あっちで買おう

というようなことはあまり効率が良くないと思います。

重要なのは、お金が貯まる「仕組み」です。固定費の削減とか財形貯蓄とかが有名ですね。以下ではその仕組みの一例として紹介していきます。

家計簿アプリ

まずは、自分がどんなことにお金を使っているのかを把握しましょう。私は、中学生から高校生までは紙(ノート)で、大学ではExcelでお小遣い帳をつけていました。働き出してからはマネーフォワードでお金の管理をしています。

マネーフォワードでは、クレジットカードや銀行から必要な情報を取ってきてくれますし、現金で使ったときはレシートを撮影するだけでデータが入力されます。(もちろん、レシート印刷での入力は完璧ではないこともありますが、そこは大目に)

お金の管理をするにはかなり便利です。無料版でも十分に使えます(私は無料版を使っています)。

詳細は以下の記事をご覧ください。

先取り貯蓄・財形貯蓄

そして重要なのは給料が出たら貯蓄分を先に取り分けてしまうことです。いきなり手取り給料の2割を会社の財形貯蓄に設定したり、貯蓄専用に決めた口座に移してしまうのも一つの手です。しかし、最初はそれで実際月々のやりくりができるか不安に思うこともあるでしょう。

そんなときは、前述した家計簿を見て考えるのです。

「ここの支出をもうちょっと減らせば、これくらいは貯蓄できるな」など、実現できる現実的な貯蓄額を設定しましょう。財形貯蓄は設定変更が面倒だったりもするので、働き始めてすぐに設定するよりは、月々の収入支出が見えてきてから開始するのでも良いと思います。

賃貸住宅の家賃

月々の支出で一番大きいのは住居費ではないかと思います。もし、社宅や借り上げ社宅、住宅補助がある企業にお勤めの場合はかなりのアドバンテージです。安い金額でアパート・マンションに住めるうちは、極力それを利用しましょう。

もし、そういった補助がない場合は、何か妥協できる条件(例えば築年数)を妥協して家賃が安めのところに引っ越すか、家賃の減額交渉をやってみましょう。

減額交渉はダメでもともとなので、家賃が下がればラッキー程度の気持ちでOKです。ただし、無根拠に下げてくださいと交渉してもうまくいかないので、そのエリアの相場や、今住んでいる建物の中で空き部屋が出た際の新たな募集賃料を参考にするといいでしょう。

失敗してしまいましたが、私が家賃減額交渉をしたときの記録を以下の記事で書いています。

スマホプランの最適化(格安SIM)

スマートフォンのプランは自分に合ったできるだけ安いものにしていますでしょうか。これまで「格安SIM」「MVNO」などと呼ばれているキャリアが安いプランをよく提供していましたが、大手キャリアからも「ahamo

![]()

![]()

個人的には、月々20GB以上使うなら楽天モバイル

![]()

![]()

mineoについては、データのみのシングルタイプで毎月1GB+「パケット放題Plus」というオプションをつけると、月々1,265円で最大1.5Mbpsが使い放題となります。パケット放題Plusによって、高速通信の容量を使い切った場合でも最大1.5Mbpsで通信できるので、多くの人にとっては実用にそこまで支障はないと思います。

ある程度の通信速度で、たくさん(20GB以上)使いたい場合は、楽天モバイル

![]()

![]()

回線の速度と安定性を重要視しつつ月20GBまで使う場合はahamo

![]()

![]()

ちなみに私は2023年はOCNモバイルONEを使っていましたが、2024年1月現在、NUROモバイル

以下のような記事も書いています。

キャッシュレス決済(クレジットカード)

日々の買い物は、クレジットカードや、クレジットカードからチャージしたバーコード決済にしましょう。これでクレジットカードのポイントを貯めることができます。

クレジットカードのポイントはキャッシュバックやAmazonギフト券などの現金に近い使い道が最も節約になります。ポイントの消費で浮いた分、現預金が貯まることになります。

買い物のときに現金で支払うとポイントがつかないので、もったいないです。基本的に、キャッシュレス決済ができる店舗ではキャッシュレス決済を利用するのがよいです。私はたとえコンビニで150円のパンを買うときでもクレジットカード決済にしています。

ただし、注意点としてクレジットカードだとお金を使っている意識が薄くなってしまう人については、使いすぎてしまうのであまり向かない手法です。

私は長年の家計簿生活により、不要なものは買わないトレーニングができているので、クレジットカードを使っても、使いすぎることはありません。

クレジットカードのおすすめはタイプ別にいくつかあるのですが、新社会人に広くおすすめできるクレジットカードとしては、楽天カード

![]()

![]()

以下では、楽天カードから派生する楽天経済圏について書いています。

もし楽天関係のサービスはあまり使っていない、楽天経済圏は面倒だなと感じるのであれば、三井住友カードゴールド(NL)がおすすめです(参考:日常使いでおすすめのクレジットカード【三井住友カード(NL)】)。

PayPayをよく使う人であればPayPayカードがおすすめです(参考:ランチで重宝するPayPayとPayPayカード)。

表でまとめると以下のようになります。

| 対象者 | おすすめカード | 参考記事 |

|---|---|---|

| ・楽天ユーザー ・楽天経済圏に入っている人 | 楽天カード

| 絶対に行うべき節約 楽天カードおよび楽天経済圏(エコシステム) |

| ・PayPayユーザー ・Yahoo!ショッピングをよく使う ・LOHACOをよく使う | PayPayカード | 【2023年】ランチで重宝するPayPayとPayPayカード |

| ・SBI証券で積立投資をしている ・コンビニをよく使う ・すかいらーくグループをよく使う | 三井住友カード ゴールド(NL) | 日常使いでおすすめクレジットカード【三井住友カード(NL)】 |

生命保険は安易に入らない

最近では、生命保険会社の人が企業の中に入ってきて生命保険の勧誘するということはあまり聞きませんね。しかし、友達が生命保険会社に就職したから、数字のために入ってくれと頼まれることもあるかと思います。その場合は、もちろんその友達との関係性と、入った場合に最低でどれだけ契約を継続しなければならないかなどを勘案して決めましょう。

ちなみに、新社会人という若い世代では、死亡する確率はかなり低いです。(もちろんゼロではありません)

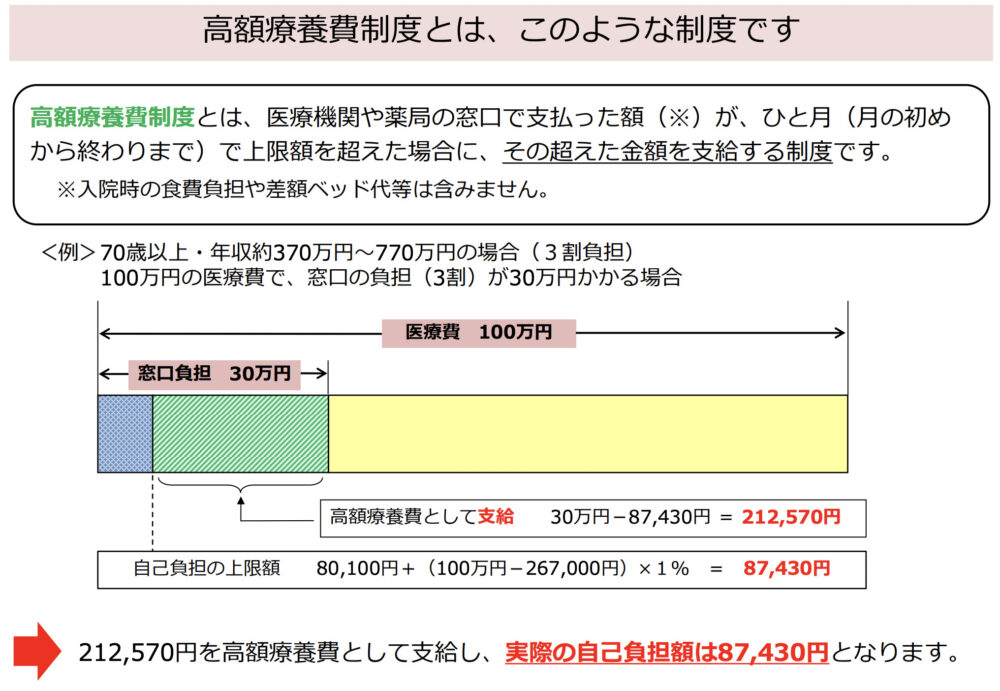

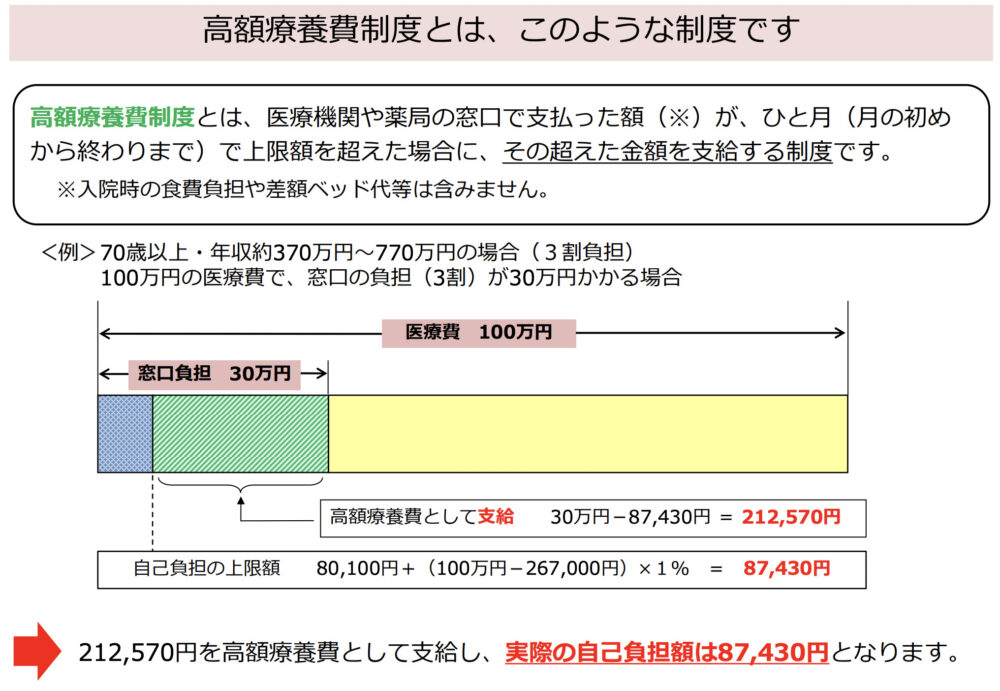

もし、病気でかなり高額な医療費がかかるとしても、健康保険制度では「高額療養費制度」というものがあり、保険診療であれば自己負担の額に上限が決まっています。

厚生労働省のWebサイトでは以下のような例が示されています。

この例の場合は、医療費が100万円かかっても、87,430円しか自己負担とならないということです。

また、一定期間働けなくなった場合でも健康保険から傷病手当金というものがもらえます。(参考:全国健康保険協会)

以上を踏まえると、新社会人に生命保険はそこまで必要ではないと考えます。しかしながら、じゃあいつから生命保険が必要なのか、という点については人それぞれの考えなので、これといった正解はありません。

個人的には、結婚して相手が専業主婦(主夫)になったり、子供が生まれたりした場合は、自分が死んだときに家族が大変ですので、生命保険が必要だと思います。

サブスクの取捨選択

今や、かなり一般的になったサブスク(毎月定額課金)サービスですが、あれもこれもと契約すると非常に高くなってしまいます。同じ系統のサービスは一つにするなど、取捨選択が必須です。

- 映像・動画視聴サービス(Amazon Prime、Netflix、hulu、YouTube Premiumなど)

- 音楽視聴サービス(Spotify、Apple Music、Amazon Prime Music)

- ストレージサービス(Dropbox、iCloud、Google Drive、OneDriveなど)

- オンライン英会話(Cambly、レアジョブ、ネイティブキャンプなど)

- ジム(エニタイムフィットネス、ゴールドジムなど)

個人的には、動画視聴も音楽視聴も、写真のストレージも含まれているAmazon Primeが一番コスパが良く便利だと思っています。

ちなみに、YouTube Premiumに課金せずともBraveというブラウザでYouTubeを閲覧すると広告が表示されないのでおすすめです。詳細は以下の記事で書いています。

運動や習い事系に関して、私は過去にエニタイムフィットネスに通っていましたが、引っ越して近くに店舗がなくなったことからオンライン英会話に切り替えました。

もちろん、お金をかける価値があるとしっかり考えて判断したのであればサブスクをいろいろと複数契約するのもありです。

ネット銀行

昨今では入出金手数料、振込手数料、金利がお得なネット銀行が非常に便利になりました。大手銀行を始めとして、地方銀行など多くの銀行では振込手数料で100円〜800円くらいかかります。インターネットバンキングを利用すれば安くなることもありますが、0円にならないことも多いです。

先述したキャッシュレス決済をしていれば現金を使う機会はかなり限られてきますが、ATMで現金を入出金するときに土日では手数料がかかったり、コンビニATMでの入出金でも手数料がかかったりします。

その点、住信SBIネット銀行や楽天銀行では、会員ランクによって他行宛振込手数料も何回か無料になりますし、コンビニATMの手数料も回数制限の範囲内なら、無料で利用できます。またおまけ程度ですが、金利も大手銀行よりは良いというメリットがあります。

ふるさと納税

ふるさと納税は、特定の地方自治体に寄付をすることで、一定額の自己負担分(2,000円)を超えた額について自分の所得税・住民税が控除されるものです。そして多くの自治体は返礼品を用意しています。

以前は、確定申告をしなければお金が戻ってこなかったのですが、昨今では確定申告が不要になる「ふるさと納税ワンストップ特例制度」というものがあります。一定の条件を満たせば確定申告をしなくても、書類をふるさと納税先の自治体に提出するだけで、税金の控除が受けられます。

ふるさと納税で、返礼品として、食材や日用品を貰えば、自分で店舗で支払う予定だった食費や日用品代が浮くのでおすすめです。もちろん、ふるさと納税先の特産品を楽しむのもありです。

楽天経済圏

キャッシュレス決済のところでも紹介しましたが、楽天が提供する様々サービスを、楽天カード決済で利用すると、かなりお得にポイントがたまり、家計の支出を減らすことが出来ます。

私は2021年の1年間で42,000ポイントくらいを得ることができました。また、2022年3月時点のこれまでの累計では154,000ポイントをもらっています。154,000円分を節約できたのは結構大きいです。

楽天経済圏の注意点は、「必要ないものまで無理に使いすぎないこと」です。「楽天証券など証券投資とか難しいことはわからない」という方には一番シンプルで、複雑さがないものは、楽天でんき、楽天ガスがおすすめです。

2024年4月1日からは、楽天でんきを利用していて、前月5,500円(税込)以上の利用とクレジットカード決済完了で、SPUでのポイントアップ+0.5倍になります。

\ 新規申し込み&6ヶ月利用で5,000ポイント /

その他どういった楽天のサービスを利用しているかは以下の記事をご覧ください。

最後に

以上が、新社会人が節約・貯蓄でお金を貯める方法でした。一度にすべてをやる必要はないので、できるところから少しずつで構いません。

文中で紹介した関連記事も適宜参考にしてもらえば、お金が貯まる仕組みができるようになるはずです。

今回は、支出のコントロールにフォーカスしましたが、

収入がギリギリ過ぎて、紹介されたことを実行してもお金に余裕がない

という方は年収が上がる転職や、副業に取り組むという選択肢も考えてみましょう。

次のステップとして、貯めたお金を種銭として投資に取り組む場合は以下もご覧ください。